花呗部分如何访问中央银行信贷系统来处理您的信用报告?

信用报告对银行信贷决策有重要影响。银行主要关注逾期和贷款记录。

最近,"蚂蚁‘花’了一些用户进入中央银行信贷系统的消息引起了社会的关注。一些用户说蚂蚁的花费最近促使用户以服务升级的形式进入中央银行信贷系统。

进入信贷系统?在未来的信用报告中会显示使用‘花哨’的记录吗?既然我已经与中央银行的信贷系统建立了联系,‘花式货币’的使用会不会影响我的抵押贷款和汽车贷款?"……"一段时间以来,出现了一些问题,主要围绕着同一个主题--个人信用记录是否会受到影响。

记者了解到,目前的"成本"系统确实正在逐步实现与信用信息系统的对接,用户的使用也将逐步纳入信用报告记录的范围,同时,许多互联网金融机构也有或正在计划进入信用系统,对于进入信用系统的影响,业内人士表示,只要用户按时付款,互联网消费信用产品的使用就不会影响个人信用记录。

目前,在银行信贷审批过程中,查询个人信用报告是商业审批的‘规定行为’,个人信用报告对信贷决策有着重要影响。"苏宁金融学院高级研究员黄大志说,信用记录最基本的功能是了解和核实他人的信用信息不对称,通过信用信息的传播来改善交易双方之间的信息不对称,从而对交易双方的行为起到制约作用。

一些银行信贷审批人员表示,信用记录良好的借款人不仅可以更快地获得贷款,还可以获得更高的贷款额度和更高的利率。相反,如果借款人信用记录严重不良,银行在信贷申请中可能会拒绝。

那么,在信贷审批中,哪些因素是银行关注的重点?

逾期未交的记录。银行通过查看信用报告,确定借款人的贷款和信用卡目前是否过期或持续逾期,并注意逾期贷款和信用卡的数量和数额。"在信贷审批中,在一般情况下,当借款人有当前逾期记录或历史逾期时,即借款人连续拖欠三次或一年逾期六次时,银行会认为借款人不愿意还款,信用状况不佳,有可能拒绝贷款。"华夏银行个人贷款稽查员王芳说。

贷款记录。在个人信用报告中,银行通过查阅贷款记录,主要包括住房贷款、汽车贷款、信用卡、公积金存款等,以了解借款人的整体信贷状况。王芳说,如果借款人的个人信用报告显示他最近向多家银行申请贷款,或者负债较多,银行将根据借款人的信贷条件,综合判断借款人的收入和负债情况,决定是否批准贷款,或者采取降低信贷额度、提高贷款利率等措施。

基本信息。"银行通过引用借款人的婚姻状况、住址、工作单位、职位等基本信息,一方面比较借款人申请贷款时所提供的信息,识别是否存在隐瞒虚假陈述等欺诈风险;另一方面,还可以从工作单位和住址的变化来判断借款人的经济状况是否稳定。"工商银行北京分行个人业务审批管理部副总经理薛久炎说。

信用报告信息。银行主要通过支票借款人的信用报告查询号码,借款人是否急于借款、长期借款等。交通银行北京三分行账户经理力杨告诉记者,每次查询借款人将在信用报告中留下记录,如果借款人在一个月内进行了多次查询,银行一般会问原因。然而,根据借款人申请贷款产品的情况,银行对查询次数也可能有不同的考虑。

由于信贷报告主要用于银行的贷款前审计,只要发放贷款,借款人是否可以停止关注他们的信用报告?"答案是否定的。王芳告诉记者,根据规定,贷款发放到还清后,银行将定期对贷款进行事后检查,其中一个关键内容是查询个人信用报告。银行主要关注借款人的贷款和信用卡逾期情况、新的债务情况等,如果借款人债务增加更多,新的逾期金额较大或持续逾期,银行将及时了解原因,向借款人发出警告,如有必要,可根据合同协议提前收回贷款。

信用报告客观地记录了个人信用的历史。目前,主要有三种查询方法。

一段时间前,由于我想申请抵押贷款,我想查看我的信用记录,所以我登录了中央银行信贷中心的网站并下载了信用报告。"在北京一家机构工作的王皓说,这是他第一次看到自己的信用记录。"个人信用报告内容丰富,包括基本信息、信用记录、非信用交易记录、公共记录、查询记录等。"总的来说,我的信用报告没有显示逾期还款的情况,所以我松了一口气。

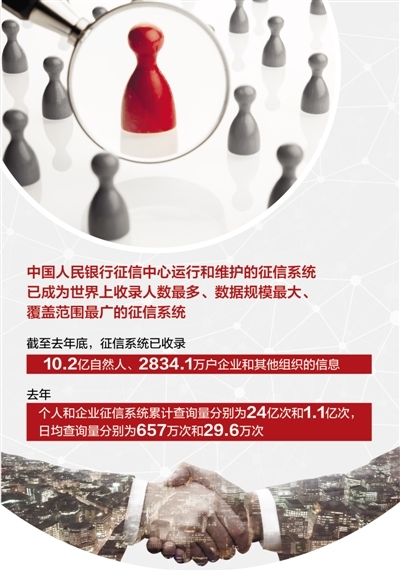

目前,由中国人民银行信贷中心运营和维护的信用信息系统已成为世界上人数最多、数据规模最大和范围最广的信用信息系统。基本上,信用档案是按照统一的格式标准为每一个有信用活动的企业和个人建立的。截至去年底,信用信息系统已包含10.2亿自然人、283.4万个企业和其他组织的信息。去年,个人和企业信用信息系统的累计查询数量分别为24亿次和1.1亿次,平均每日查询量分别为657万次和296000次。

信用报告记录诸如借款和付款、履行合同、遵守法律等信息。黄大志说,个人信用报告主要用于银行信贷和信用卡审批,对全社会来说,信用报告对于防范和化解金融风险、维护金融稳定具有重要意义。

个人信用报告如此重要,我该如何查询我的信用报告?

记者了解到,询问个人信用报告的方式主要有三种。首先,现场查询,目前全国各地的各类查询点向公众提供柜台和自助终端查询服务,现场查询地址可在中国人民银行信贷中心网站上查阅。其次,将互联网查询、公开登录到互联网个人信用信息服务平台,注册用户成功后,第二天提交查询申请即可获得查询结果。第三,通过授权的全国商业银行对移动银行的查询,记者在工商银行、建设银行等银行的移动银行应用程序的突出位置,找到了个人信用报告查询的入口。

个人信用制度极大地提高了全社会的信用意识。"黄大志说,随着信用信息系统建设的逐步完善,个人信用体系中的纪律机制使失信者和违法者付出了代价,失信者的失信成本大大增加。

避免过度负债,养成良好的还款习惯,保持良好的信用记录

公众应该如何保持良好的信用记录?

要保持良好的信用记录,最重要的是要考虑到你的实际需要和偿还贷款的能力,尽你所能,避免过多的债务。也要养成还款的好习惯,按时足额还款,避免逾期,尤其是逾期,逾期即补。"黄大志建议,个人应及时查询信用报告,了解自己的信用状况。检查时,应注意我的基本信息是否不正确,信用报告中记录的逾期信息是否符合实际情况,是否及时发现有问题被投诉。

在采访中,许多银行信贷审批部门的工作人员都表示,个人信用报告必须妥善保管。

薛久炎建议,个人信息变更后,要及时与业务处理银行联系,及时更新保留的信息,特别是联系信息。每次向外界提供信息时,都要保证信息的真实性和完整性,确保个人信用报告所显示信息的真实性和准确性,避免银行在使用信用报告识别客户资格和风险时出现偏差。

个人在办理贷款或使用信用卡后,应按照协议或合同协议及时偿还贷款,并珍惜其信用记录。如果由于特殊原因暂时没有还款能力,有必要及时联系银行办理业务,妥善协商,努力调整还款安排,避免出现逾期记录。"薛久炎说。

有不良记录的,可以取消吗?我国"信用信息产业管理条例"规定,信用信息机构保存个人不良信息的期限,从不良行为或者不良事件终止之日起五年;超过五年的,应当删除。

要注意的是,"五年留存期是从不良记录结束之日起计算的,即借款人逾期等情况下,个人信用报告中的不良记录将在还清欠款后保存五年,不良记录在五年后才会被删除。"如果借款人有不良记录但没有处理,则个人信用报告中将始终存在不良记录,无论是五年后还是十年后,不良信用记录都不会被删除。黄大志说:"我们不能相信社会上的一些公司打着"信用修复"的旗号,声称"不良信用记录可以修改",非法修改信用记录是非法的。如果确实有拖欠,个人要及时偿还,不要有侥幸心理。